Investir para o longo prazo:

os fundamentos da construção de riqueza

Investir para o longo prazo:

os fundamentos da construção de riqueza

Investir é colocar dinheiro hoje com a expectativa de obter mais dinheiro no futuro. Isso significa que ao fazer um planejamento ao longo de sua vida, você pode ser capaz de construir patrimônio suficiente para garantir sua aposentadoria e liberdade financeira.

Em resumo, se ao longo da etapa economicamente ativa de sua vida você tiver disciplina para fazer novos aportes financeiros em sua carteira de investimentos, eventualmente irá acumular montante financeiro suficiente para garantir uma renda recorrente que não dependa de sua força de trabalho.

Para entender estes conceitos com mais profundidade, neste artigo iremos discutir dois pontos centrais:

- O planejamento individual que devemos ter para garantir um futuro tranquilo;

- A estrutura financeira que permite a remuneração do seu capital.

Continue esta leitura para entender melhor como construir riqueza através do investimento a longo prazo para alcançar seus objetivos e a tão sonhada liberdade financeira!

Planejamento individual: educação, construção, usufruto e transferência

Antes de falar sobre a estrutura que permite a remuneração do seu capital no futuro, vamos passar pelo planejamento individual que permite a construção de um futuro tranquilo.

Do ponto de vista financeiro e patrimonial, a vida de uma pessoa pode ser dividida em quatro etapas: educação, construção, usufruto e transferência. A Figura 01 ilustra essas fases e a relação entre evolução patrimonial e a idade de um investidor de longo prazo:

Figura 01 – Evolução do patrimônio e fases na vida de um investidor

Primeiramente, é necessário investir em educação

Na etapa da educação, você investe o seu tempo para adquirir conhecimento, seja na escola ou faculdade. É comum que você ainda não exerça uma atividade direta que te gere receita.

Nesta etapa, você provavelmente conta com um apoio externo, seja com auxílio dos seus pais ou alguma bolsa de estudos. A ideia da fase educacional é utilizar o seu tempo para desenvolver habilidades que contribuem para a sociedade e que, futuramente, poderão ser remuneradas.

Ao fim da etapa de educação, inicia-se a etapa de construção. Nela, os estudos já não compreendem mais a maior parcela do seu tempo e esforço: eles foram substituídos pelo trabalho.

Nesta etapa, você se torna um profissional e passa a ser remunerado pelo seu tempo, seja por meio de salário, bônus, consultas, honorários, ou até dividendos do seu novo negócio.

É nessa fase que começa a construção patrimonial: você tem um fluxo mais constante e previsível de receita e, portanto, deve se programar para alocar parte dele em ativos que irão te trazer mais dinheiro no futuro.

A fase de construção patrimonial

É aqui que normalmente a maioria das pessoas se perde: se comprometem com gastos que superam sua receita, fazem dívidas e desperdiçam um tempo precioso para construção patrimonial. Não seja essa pessoa — não viva o presente sem planejar o futuro. A previdência social não é uma alternativa confortável.

O erro que a maioria comete é pensar que deve-se investir o que sobra, depois de gastar tudo o que queria. O correto seria viver com o que sobra, depois de investir. Se apertar, corte seus custos, mas não corte seus investimentos.

Ou seja: se programe para, sempre que possível, alocar parte do seu fluxo recorrente de dinheiro em ativos que irão te trazer mais dinheiro no futuro.

Você não precisa de um boleto. Precisa de disciplina e planejamento. Esta é a lição central do best-seller de educação financeira “Pai-Rico Pai-Pobre”: se pague primeiro, investindo seus recursos.

Isso é importante porque quanto mais você investir e quanto maior for seu horizonte de investimento, maior será o seu patrimônio no futuro. Este patrimônio pode eventualmente se tornar um novo fluxo de receita, para complementar ou substituir o recebimento que é originado diretamente do seu trabalho.

É aí que entra a fase de usufruto. Na fase de usufruto, você já construiu um patrimônio que atende aos seus objetivos. Portanto, nada mais justo que usufruir dele.

Fase de usufruto do patrimônio construído

Usufruir significa utilizar os recursos que são originados do seu patrimônio para suprir suas necessidades — seja pagando despesas, adquirindo bens, e/ou fazendo viagens.

Note, no entanto, observando a ilustração da Figura 01, que o usufruto do patrimônio pode ser realizado sem o consumo do valor principal. Ou seja: você pode obter fluxos de receitas sem consumir o seu dinheiro.

Isso é feito às custas do crescimento patrimonial: você troca crescimento por receitas recorrentes, que são resultado do pagamento de dividendos, juros e/ou saques pontuais. A dinâmica da aposentadoria funciona mais ou menos dessa forma.

Você deve notar que dependendo dos seus aportes, da sua rentabilidade — do consequente crescimento patrimonial — e, sobretudo, das suas despesas e padrão de vida, essa aposentadoria pode vir mais cedo ou mais tarde.

Enfim, a liberdade financeira

O ponto central de todas as etapas citadas anteriormente é acumular patrimônio suficiente para que o fluxo de receitas gerado por ele seja superior às suas despesas. Essa é a definição de liberdade financeira, porque assim você atende às suas necessidades financeiras sem depender diretamente do seu trabalho.

Por fim, como diz o ditado popular, “caixão não tem gaveta”. Quando chegamos a fases finais da nossa vida, eventualmente nosso patrimônio precisa ser transferido, seja por meio de herança, doações ou fundações.

Conhecendo essas etapas, definindo seus objetivos, gerenciando suas receitas/despesas e investindo de forma consistente, você é capaz de construir um futuro seguro.

Construindo seu futuro na prática

O primeiro passo para construir o seu futuro de forma consistente é por meio do planejamento.

Isso pode ser feito respondendo as perguntas abaixo:

- Em qual etapa da vida você está neste momento?

- Quais são suas receitas e despesas mensais?

- Quanto mais você consegue investir? Com qual frequência?

Fazer um planejamento de aportes é essencial, porque quanto mais você aportar, mais patrimônio você terá no futuro. A Figura 02 ilustra a evolução patrimonial de um investidor para diferentes valores de aportes mensais, a uma taxa de retorno fixa de 10% ao ano:

Figura 02 – Potencial de construção patrimonial em função dos valores de aportes mensais para rentabilidade fixa.

Este gráfico apresenta algumas informações importantes:

Primeiramente, é importante ressaltar que trata-se de uma ilustração feita considerando a taxa de retorno anual fixa em 10% ao ano — o que não é tão simples de ser obtido na prática.

Repare então que a evolução patrimonial oscila ao longo do tempo, podendo haver momentos de ganhos e momentos de perdas. O ponto central da Figura 03, que vamos mostrar a seguir, é ilustrar como os aportes fazem diferença ao longo do tempo.

A importância da consistência na realização de aportes

O gráfico da Figura 02 apresenta o patrimônio de um investidor (eixo Y) ao longo do tempo (eixo X). Além disso, há duas colunas ao lado que indicam o valor acumulado ao final dos 30 anos e o aporte mensal correspondente a cada uma das curvas.

Note que mesmo com um investimento de apenas R$200, a consistência de realizá-lo todo mês pode produzir um patrimônio da ordem de R$400 mil após algumas décadas.

Por outro lado, aportes maiores levam a um crescimento ainda mais acelerado do seu patrimônio – com um investimento mensal de R$5.000, é possível construir um patrimônio da ordem de R$10 milhões.

Juros compostos no longo prazo

Note também como a diferença entre as curvas aumenta ao longo do tempo, em função do efeito dos juros compostos.

A Figura 03 ilustra o objetivo do investidor de longo prazo: construir patrimônio ao longo do tempo. Para isso, é necessário ter paciência e disciplina.

Investimento é colocar dinheiro hoje para obter mais dinheiro no futuro. O futuro está a anos de distância e o tempo é seu aliado: quanto antes você começar, melhor.

Dinâmica e objetivo do mercado financeiro

A ideia de investir e receber mais dinheiro no futuro existe devido a uma relação de oferta e demanda entre poupadores e tomadores. Tomadores e poupadores são agentes do mercado, como empresas, instituições e pessoas, que são classificados de acordo com sua necessidade de capital.

O tomador tem uma necessidade imediata por capital. Se uma pessoa faz um financiamento para comprar um bem de valor mais elevado, como um carro ou imóvel, isso faz dela uma tomadora.

Da mesma forma, uma empresa que precisa de dinheiro para financiar novos produtos, projetos e/ou atividades, busca por investimento como tomadora. Até o governo faz dívidas para pagar despesas obrigatórias quando sua receita não é suficiente.

Poupador, por outro lado, é quem não precisa de dinheiro no presente, mas irá precisar de dinheiro no futuro.

Existem agentes no mercado com excesso de recursos e outros com falta de recursos. Essa transferência do poupador para o tomador é realizada ao custo de se obter mais dinheiro no futuro para o agente poupador — em um processo conhecido como remuneração do capital.

Existe, portanto, uma estrutura para facilitar o fluxo de capital entre os agentes e permitir o financiamento da atividade econômica: o mercado financeiro.

O objetivo principal do mercado financeiro, então, é fornecer uma estrutura para que as empresas consigam captar recursos (para financiar novas atividades e gerar mais valor para seus colaboradores, clientes e para a sociedade), ao mesmo tempo que promove renda e crescimento patrimonial para os investidores.

Isso pode ser realizado por meio de dois veículos: dívida e/ou venda de participação acionária.

Dualidade entre risco e retorno nos investimentos

A fim de captar recursos, uma empresa pode:

- pegar dinheiro emprestado com um credor; e/ou

- vender um pedaço da empresa para um investidor, que imediatamente se torna sócio da empresa.

Naturalmente, se a empresa pega dinheiro emprestado, ela espera utilizar este recurso para financiar uma atividade que irá gerar mais retorno do que os juros pagos pelo empréstimo. Por outro lado, existe uma incerteza associada ao sucesso desta nova atividade, além do risco dela falhar.

No cenário da falha, a dívida normalmente conta com algumas garantias. Além disso, em casos de falência, o credor (aquele que emprestou capital à empresa) tem preferência pelo pagamento diante do(s) acionista(s).

Sendo assim, em geral, os títulos de dívida trazem um ganho de capital mais previsível, enquanto os investimentos diretos nas empresas possuem menor previsibilidade de retorno.

Por outro lado, essa imprevisibilidade pode ser premiada com retornos maiores, o que irá promover um crescimento mais rápido do capital investido diretamente.

Este é o conceito da dualidade entre risco e retorno: investimentos mais seguros, em geral, trazem menores retornos. Por outro lado, maiores retornos são obtidos em investimentos mais arriscados.

Por este motivo que, normalmente, tornar-se acionista promove um crescimento patrimonial mais efetivo, desde que a empresa tenha sucesso em suas atividades.

Captação de recursos na Bolsa de Valores: como funciona a oferta pública inicial (IPO)

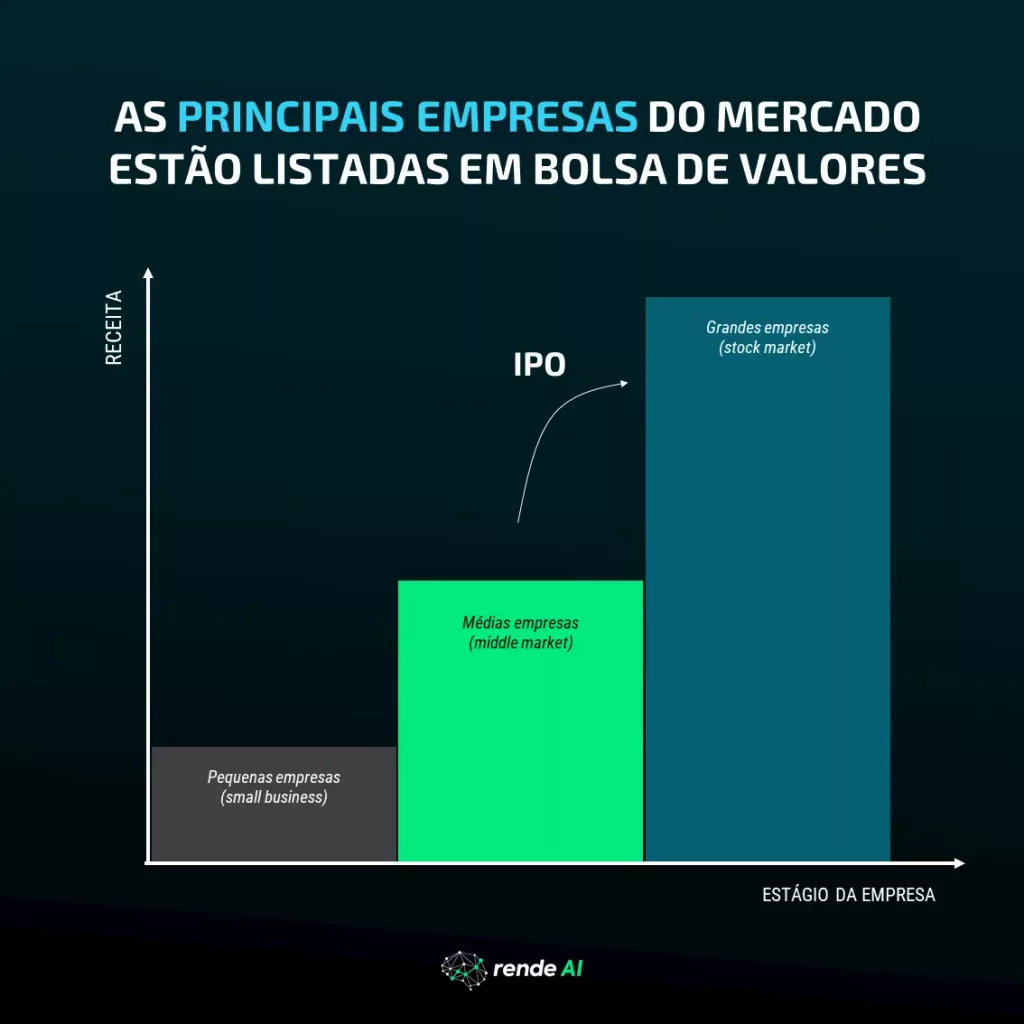

Empresas maiores, mais consolidadas, com um fluxo de informações mais transparente sobre a estrutura e o estado do seu negócio, apresentam um nível de incerteza menor quando comparadas às empresas em estágios mais prematuros.

Estas empresas maiores, líderes de mercado, passam por um processo chamado de IPO (Initial Public Offering) que, na língua portuguesa, significa oferta pública inicial. Com o IPO, uma empresa pode oferecer ao público o investimento em frações societárias, chamadas de ações.

A Figura 03 apresenta, de forma simplificada, o estágio das empresas e ilustra onde está localizado o processo de IPO:

Figura 03 – Ilustração do estágio da empresa e etapa de abertura de capital.

Após o IPO, as ações da empresa passam a ser negociadas em ambiente de bolsa de valores, que oferece infraestrutura e liquidez para os investidores.

Então, quando você compra uma ação na bolsa de valores, você está comprando uma fatia de uma empresa em um ambiente de livre negociação que visa fornecer transparência e segurança a você como investidor.

Dificilmente você conseguiria comprar ou vender fatias de empresas não listadas em bolsa com a mesma facilidade e transparência. Já pensou como seria avaliado e transacionado o restaurante que tem perto da sua casa?

Para ofertar ações, a empresa precisa cumprir uma série de exigências que visam proteger os novos sócios, tais como:

- todas as informações a respeito da empresa tornam-se públicas;

- a empresa passa a ter um setor de relação com investidores;

- seus resultados financeiros passam a ser publicados periodicamente;

- a empresa precisa adotar práticas de governança e formalizar sua estrutura organizacional;

- a empresa é obrigada a compartilhar pelo menos uma parte de seus lucros com seus acionistas.

Com o IPO, a empresa capta recursos para financiar novas atividades. As ações vendidas durante a oferta pública inicial resultam em dinheiro disponível para a empresa.

O dinheiro que a empresa capta, normalmente é utilizado para financiar atividades que geram mais valor para a empresa, como a expansão para novos mercados, desenvolvimento de novos produtos, melhorias operacionais, aquisição de empresas concorrentes e até redução de dívidas.

Além disso, após o IPO a empresa pode acessar novamente o mercado (e com ainda mais facilidade) para captar mais recursos em novas ofertas. Sendo assim, o mercado financeiro facilita a captação de recursos pelas empresas, que investem em novos produtos, atividades e geram ainda mais valor para a sociedade.

Como investidor, é possível ser sócio de grandes empresas

Se você não está habituado ao mercado de ações, isso pode parecer contraintuitivo: as maiores empresas do mundo têm suas ações negociadas em bolsa de valores.

Alguns exemplos de empresas listadas no mercado de ações dos EUA: Apple (AAPL), Google (GOOGL), Facebook (FB), Microsoft (MSFT), Coca-Cola (KO), Mc Donald’s (MCD), Netflix (NFLX).

Alguns exemplos no Brasil: Petrobras (PETR3), Vale (VALE3), Itaú (ITUB4), Banco do Brasil (BBAS3), Bradesco (BBDC3), Magazine Luiza (MGLU3), Lojas Americanas (LAME3), Localiza (RENT3).

O mercado financeiro é acessível para qualquer pessoa. Sendo assim, você pode se tornar sócio de grandes empresas a fim de iniciar a construção do seu patrimônio.

Pontos importantes para investir o seu dinheiro em bolsa

Apesar de ser acessível, o mercado de ações é arriscado. Ao investir em uma empresa, você nunca sabe com exatidão como será o seu futuro, como serão seus resultados e o seu crescimento.

Essa incerteza faz parte do processo de investimento e pode premiar o investidor com crescimento patrimonial. Por isso, é importante focar a alocação dos recursos em empresas promissoras.

Valorização variável

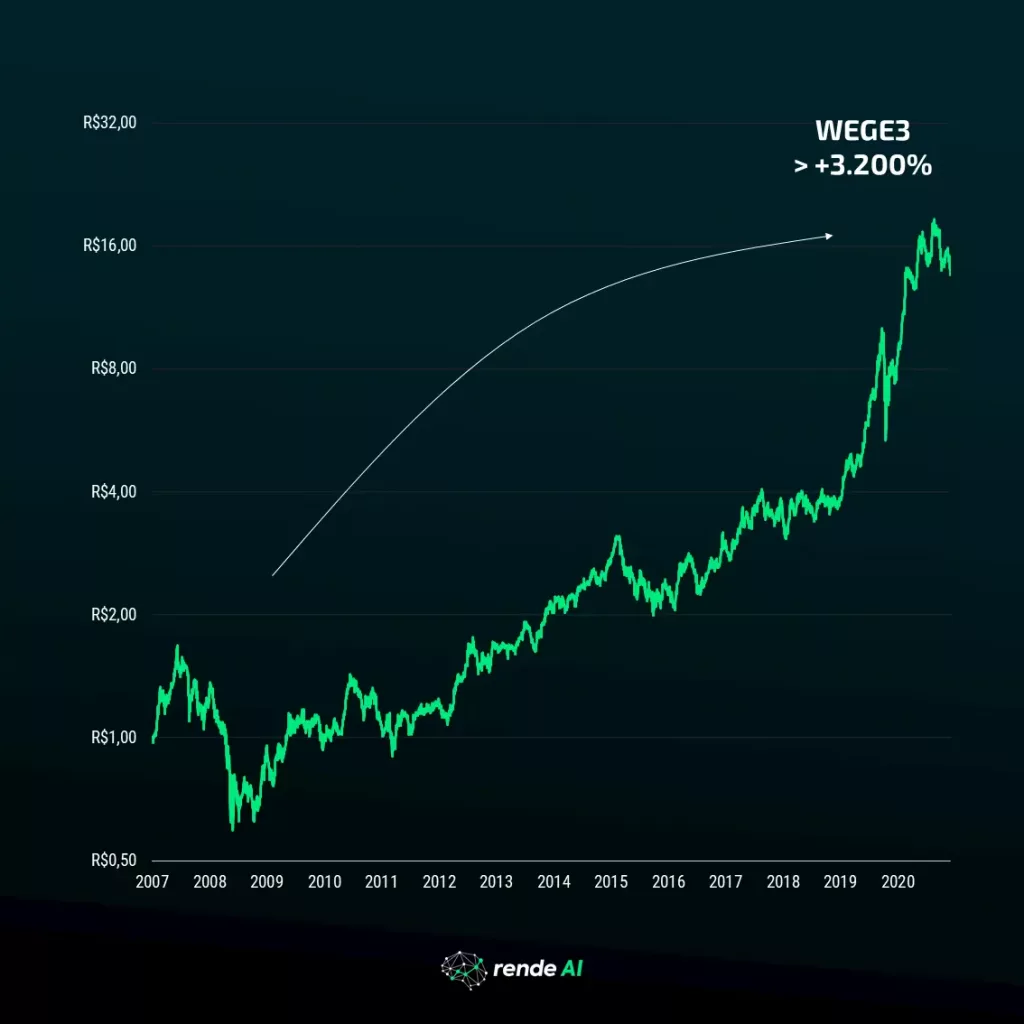

Observe, por exemplo, na Figura 04 como foi a evolução no preço das ações da empresa Weg (WEGE3) desde que a empresa passou pelo IPO.

Para cada R$1 investido em 2007, hoje o investidor teria cerca de R$32, ou seja, se tivesse investido R$50.000 em 2007, esse montante teria se tornado cerca de R$1,6 milhão atualmente.

Mas note também que, ao longo desse período, o investidor passou por diversos momentos de variação que implicaram na redução do patrimônio acumulado em momentos específicos. Em 2008, por exemplo, essa queda no patrimônio acumulado chegou a ser próxima de 50%.

Figura 04 – Valorização das ações WEGE3.

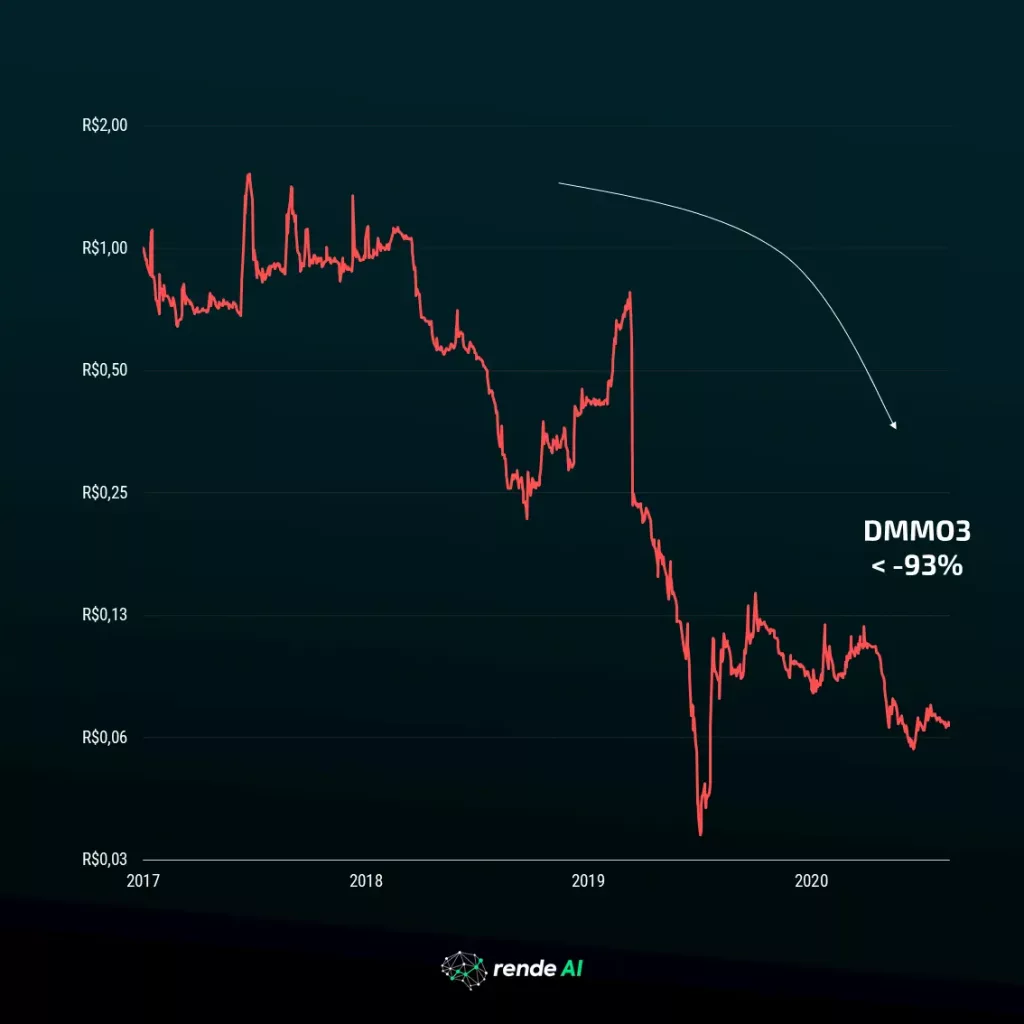

Por outro lado, escolher e alocar o capital em empresas de crescimento pouco promissor pode ter o efeito oposto: de destruição de riqueza. Portanto, se a empresa vai mal durante anos, perde valor de mercado e o seu capital investido passa a valer menos no futuro.

Observe, na Figura 05, o exemplo de Dommo Energia (DMMO3). Para cada R$1,00 investido em 2017, hoje o investidor teria menos de R$0,07 (sete centavos). Ou seja, os mesmos R$50.000 investidos teriam se tornado menos de R$3.500.

Figura 05 – Desvalorização das ações DMMO3

Especulação e volatilidade

Como o preço das ações são definidos pelos negócios que são realizados a todo instante, é normal que eles variem. Consequentemente, o valor das empresas que negociam ações também passa por essa variação. Sendo assim, no mercado de ações existe, ainda, um fator especulativo.

Sabendo disso, passam a existir agentes que são puramente especuladores, os quais buscam observar e apostar nestas variações de curto prazo, que não necessariamente relacionam-se com as condições da empresa em si.

Mas vale ressaltar que o ambiente do mercado é extremamente competitivo e a especulação requer experiência, disciplina, capital em excesso e muito tempo disponível. A especulação é ainda mais arriscada e os erros podem ser fatais.

Pelo efeito da atuação destes agentes especuladores, é normal observar um grau de volatilidade excessivo no mercado. Por esse motivo, os preços podem variar de forma abrupta em torno de um ponto, sem motivos aparentes ou alguma previsibilidade.

Para investir em renda variável com sucesso, é necessário compreender que a maioria destas oscilações de curto prazo são normais — e imprevisíveis. Por outro lado, os movimentos de longo prazo relacionam-se com o contexto da empresa e as condições da economia.

O investidor de sucesso, portanto, precisa ter disciplina e paciência para passar por oscilações abruptas de curto prazo e colher os frutos no longo prazo.

Assumir riscos para ter mais retorno ou manter um investimento conservador?

Se existe uma relação conflitante entre risco e retorno, como saber então se vale a pena tomar risco em busca de maiores retornos? A resposta, na nossa opinião, passa pela necessidade imediata que pode haver para o capital que você está investindo.

O mercado de renda variável naturalmente oscila. As variações podem ser abruptas e podem haver perdas expressivas de capital no curto prazo.

Por outro lado, se o investidor tiver paciência e disciplina para superar estas oscilações, é provável que ele tenha sucesso em colher os frutos no longo prazo, ou seja, obter maiores retornos.

A importância da reserva de emergência

Para navegar pelas variações do mercado sem comprometer as necessidades pontuais por recursos, é sempre aconselhável manter uma reserva de emergência.

Essa reserva tem como objetivo suprir as necessidades pontuais por capital e cobrir despesas emergenciais. Isso inclui a perda momentânea do emprego, problemas de saúde, acidentes, e quaisquer outras situações adversas que não podem ser previstas.

Quanto ter em sua reserva de emergência?

A boa prática de mercado estima que devem ser mantidos nesta reserva recursos suficientes para cobrir suas despesas mensais por cerca de 6 a 12 meses.

Essa reserva, por sua vez, deve ser mantida em um investimento de baixo risco e alta liquidez. O objetivo não é rentabilizar o dinheiro, mas sim tê-lo a disposição caso seja necessário, sem perder para a inflação.

Por outro lado, uma vez estabelecida a reserva de emergência e não havendo necessidades de curto prazo para recursos direcionados a investimentos, tomar riscos para obter maiores retornos passa a fazer sentido.

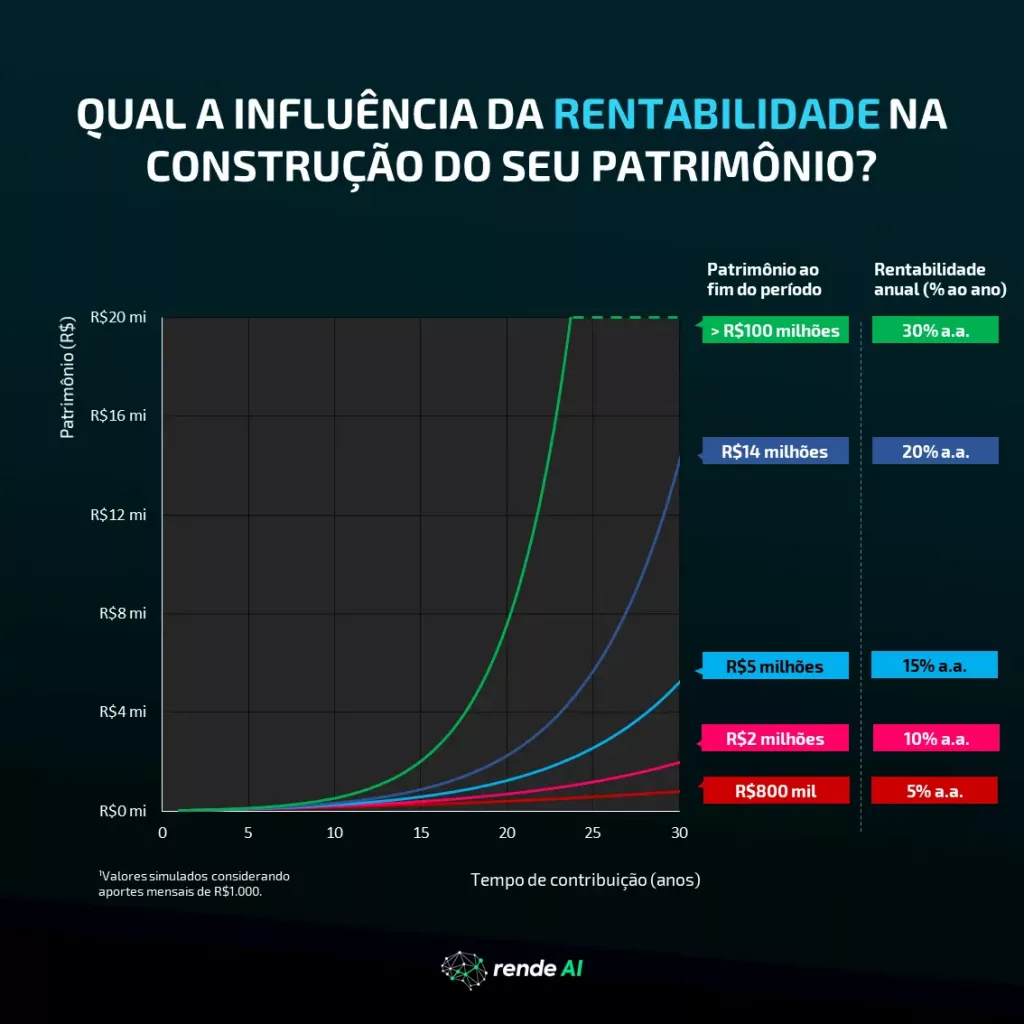

Influência da rentabilidade na construção de patrimônio

A diferença que a acumulação de maiores retornos gera no longo prazo pode ser expressiva. Por isso, nesse caso passa a ser interessante assumir riscos maiores.

A Figura 06 ilustra a evolução patrimonial de um investidor ao longo do tempo. O gráfico mostra diferentes valores de rentabilidade anual média (%a.a.) de um investidor que realizou um aporte fixo de R$1.000 por mês ao longo de 30 anos.

Primeiramente é importante ressaltar que, via de regra, para se obter uma rentabilidade anual acima da taxa básica de juros, é necessário que se tome mais riscos.

Isto necessariamente implica que é preciso expor o capital investido à possibilidade de perdas, o que faz com que a curva de crescimento patrimonial não seja uma linha crescente em todo instante de tempo.

Sendo assim, tomar riscos implica em momentos nos quais haverão quedas no valor patrimonial, sobretudo, porque o mercado de renda variável naturalmente varia.

Mas novamente, com paciência e disciplina para passar por essas oscilações de curto prazo — e investindo em uma carteira bem gerida — o investidor poderá eventualmente colher os frutos do investimento no longo prazo.

Devo então tomar mais riscos investindo em renda variável?

Note na Figura 04 como a rentabilidade influencia de forma expressiva no patrimônio construído. O primeiro passo, portanto, no processo de decisão para tomar mais riscos, é se perguntar:

- Qual a minha necessidade imediata pelo capital investido?

- Quanto estou disposto a perder para buscar maiores retornos?

- Por quanto tempo estou disposto a esperar para recuperar o capital investido após momentos de perdas?

Em nossa opinião, tomar risco só é justificável se o investidor tiver:

- paciência e visão de longo prazo;

- tempo, estômago e disciplina para passar pelos movimentos abruptos do mercado e pelos momentos de perda de capital.

Se pague primeiro: a importância de fazer aportes recorrentes

Conhecer o seu perfil de investidor é importante para identificar o risco que está disposto a tomar em seus investimentos e como estruturá-los para melhor te atender. Além disso, aliando esses pontos com a disciplina para realizar novos aportes de forma frequente, o efeito multiplicador do longo prazo pode ser ainda mais expressivo.

Lembrando que: é sempre muito difícil acertar o tempo exato para fazer novos aportes levando em conta as variações e a volatilidade do mercado no curto prazo.

O melhor a se fazer, portanto, é dedicar seu tempo e esforço para se tornar um profissional mais qualificado e eficiente. Isso, por sua vez, eventualmente será traduzido em aumento de receitas por meio do seu trabalho, o que também traz a possibilidade de fazer novos aportes recorrentemente.

Portanto, se pagando primeiro o investidor pode:

- construir uma reserva para ter segurança contra eventos inesperados;

- tomar risco para construir um patrimônio significativo no longo prazo.

Comece a construir sua riqueza!

Com a leitura deste artigo esperamos que você se sinta capaz de:

- Entender a etapa da sua vida como investidor;

- Assumir o controle da sua vida financeira, controlando seus gastos, se pagando primeiro e investindo de forma consistente;

- Construir uma reserva de emergência compatível com as suas despesas;

- Tomar mais riscos apenas se estiver confortável e entendendo a diferença que isso pode fazer no longo prazo;

- Continuar estudando, aprendendo e se desenvolvendo como profissional e investidor.

Para começar a investir, é necessário que você possua uma conta em uma corretora de valores, que é a instituição intermediadora que disponibiliza produtos de investimento de sua escolha. Atualmente, existem várias opções no mercado com diferentes serviços e, ressaltamos, que é sempre importante atentar-se aos custos e taxas de corretagem.

Não deixe de utilizar uma boa estratégia

Uma vez tomada a decisão de correr mais riscos e investir em seu futuro, é importante que você possua uma boa estratégia ao investir em renda variável.

Por isso, te convidamos para conhecer as carteiras automatizadas da Smarttinvest que utilizam a tecnologia do rende AI: metodologias baseadas em análise por inteligência artificial para selecionar investimentos em renda variável para diferentes perfis de investidor.

Este artigo foi escrito pela equipe rende AI — tecnologia que traz maior rentabilidade, tranquilidade e segurança para os seus investimentos.

A SmarttInvest é a SmarttBot para o investidor!